![대출신청서. [이미지=연합뉴스]](http://www.tfmedia.co.kr/data/photos/20200834/art_15981460115494_aeada9.jpg)

가계와 기업에 빌려준 대출의 연체율이 높아지면서 은행들이 바싹 긴장하고 있다. 더구나 확진자 수가 급증하는 등 신종 코로나바이러스 감염증(코로나19) 관련 상황이 빠르게 나빠지자 건전성 관리가 은행의 하반기 최우선 과제로 떠올랐다.

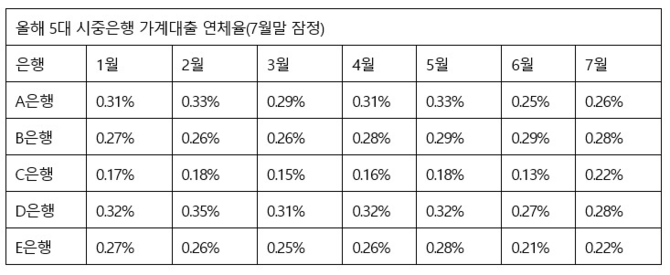

◇ 7월 연체율 전반적으로 상승…코로나 전보다 높기도

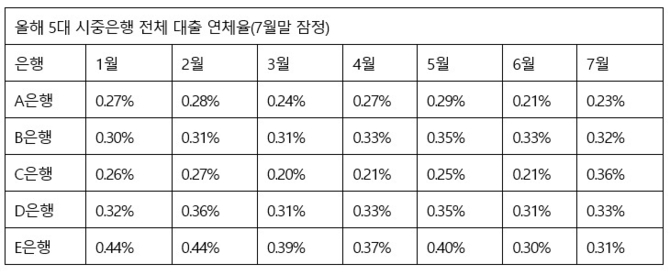

23일 은행권에 따르면 KB국민·신한·하나·우리·NH농협 등 5대 시중은행의 7월 말 기준 전체 대출 연체율(잠정)은 0.23∼0.36% 수준으로 집계됐다.

6월 말(0.21∼0.33%)과 비교해 하단과 상단이 각 0.02%포인트(p), 0.03%포인트 높아졌다.

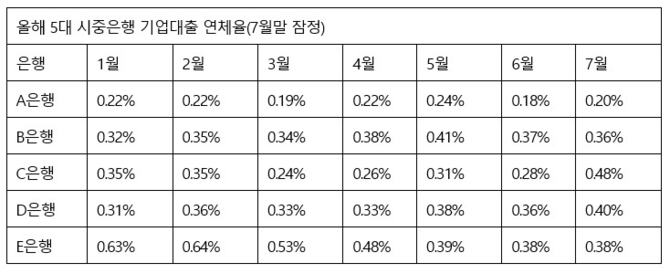

기업대출만 보면 연체율(0.2∼0.48%)이 6월(0.18∼0.38%) 수준을 전반적으로 웃돈다. 은행에 따라서는 연체율이 0.5%에 근접한 경우도 있다. C은행의 연체율(0.48%)은 6월보다 0.2%포인트나 뛰어 코로나19 사태 이전인 1·2월(0.35%)보다 0.1%포인트 이상 높다.

D은행의 연체율도 0.4%까지 올랐는데, 이는 해당 은행 내부 통계상 2018년 11월 이후 최고 기록이다.

가계대출 연체율도 한 달새 0.13∼0.29%에서 0.22∼0.28%로 하단이 크게 상승했다. 특히 C은행은 0.09%포인트가 올랐다.

한 시중은행 관계자는 "분기 말이었던 6월이 악성 대출 상각 등에 따라 일반적으로 연체율이 낮은 시점이라는 사실을 고려하면, 7월 한 달의 연체율 상승만으로 추세적 건전성 악화를 판단하기는 어려운 상황"이라면서도 "다만 올해 초나 수년 전보다 높은 연체율은 걱정되는 부분"이라고 말했다.

◇ 급증한 대출, 대출·이자 유예 고려하면 '긴장'…대출한도 하향 등 관리

더구나 정부의 코로나19 피해 지원 방침에 따라 현재 5대 시중은행이 2월 이후 약 40조에 이르는 대출에 대해 만기 상환을 연기했고 이자 납입을 유예했다. 이 대출은 연체율에 아직 반영되지 않은 상태인 만큼 은행 입장에서는 아무리 단기라도 연체율 상승에 긴장할 수밖에 없다.

5대 시중은행의 '코로나19 관련 여신 지원 실적' 자료에 따르면 2월 이후 이달 13일까지 만기가 연장된 대출(재약정 포함) 잔액은 35조792억원에 이른다. 대출 원금을 나눠 갚는 기업의 분할 납부액 4조280억원도 받지 않고 미뤄줬고, 같은 기간 이자 308억원도 유예했다. 여러 형태로 납기가 연장된 대출과 이자 총액이 39조1천380억원에 이르는 셈이다.

아울러 코로나19 사태 이후 최근처럼 대출이 급증할 경우, 일반적으로 '연체율 하락' 착시 현상이 나타난다는 점까지 생각하면 연체율 상승은 더욱 예사롭지 않다.

연체율은 총대출 금액에 대한 1개월 이상 연체된 대출 잔액의 비율인데, 코로나19 사태로 3월 이후 분모인 총대출이 급증한 데 비해 분자로서 후행적 사건인 대출 연체는 아직 본격적으로 발생하지 않아 건전성이 오히려 좋아진 것처럼 지표가 나타나야 정상이기 때문이다.

실제로 한국은행에 따르면 은행의 가계와 기업대출 잔액은 올해 들어 7월까지 무려 48조2천억원, 86조1천억원이나 불었다.

특히 코로나19 2차 유행으로 향후 대출 연체율이 더 높아질 가능성이 커진 만큼 은행도 본격적으로 건전성 관리에 들어갔다.

대출 업종과 개별기업의 상황을 재평가하고, 부실이 우려되는 대출 상품에 대한 대출 한도 하향 조정에도 나섰다. '총부채원리금상환비율(DSR) 규정을 철저히 지켜달라'는 금융감독 당국의 '경고'에 따라 신용대출 심사 등도 강화하는 추세다.